Vix e Vstoxx ed il loro utilizzo di copertura di un portafoglio azionario.

Articolo del 28/11/2023 a cura della redazione

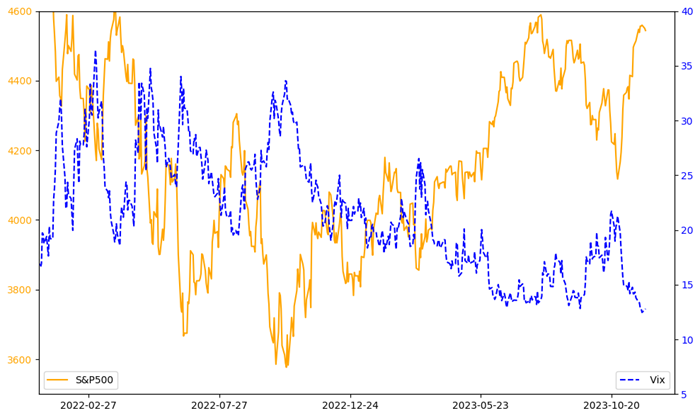

L'indice VIX (come il VSTOXX per il mercato europeo) è un benchmark finanziario che rappresenta la volatilità attesa a 30 giorni dell'indice S&P 500 ed è calcolato sulla volatilità implicita delle opzioni call che put sull’indice. Esso rappresenta l'intervallo di movimento previsto (non necessariamente la direzione) nei prossimi 30 giorni dal mercato: per fare un esempio un VIX medio a 14, corrisponde una variazione media giornaliera del S&P500 di circa lo 0,20%. Di conseguenza un VIX a 40 corrisponderà una variazione dell’indice sottostante di circa 4 volte le oscillazioni medie storiche. Il VIX index è correlato negativamente con il mercato azionario poiché quando il mercato azionario scende, la volatilità attesa tende a salire e viceversa: nei momenti di panico gli investitori corrono infatti ad acquistare put per proteggersi da ulteriori ribassi facendo aumentare i prezzi delle opzioni attraverso un più elevato valore della volatilità usata come input nei modelli di pricing.

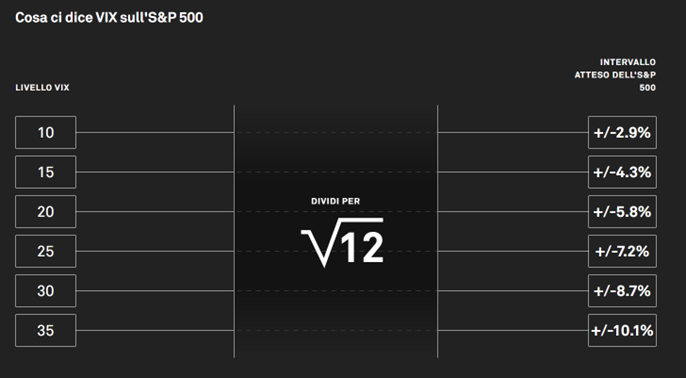

La direzione del mercato azionario non influenza solo il livello del VIX ma anche la pendenza della sua curva futures: visto che il VIX è mean reverting (tende cioè a convergere ad un valore medio) i futures a più breve scadenza tendono ad avere un beta più alto con il mercato rispetto a quelli a lungo termine. Questo fa sì che la curva dei futures si inverta in caso di forti rialzi del VIX (backwardation) e rimanga invece in contango (condizione di normalità, con i contratti a breve più bassi di quelli a lungo) quando il mercato è caratterizzato da bassa incertezza. Inoltre, sia in contango che in backwardation, i contratti più a lunga scadenza, data la mean revertion, tendono a convergere alla media storica nell’intorno del 20%. Come precedentemente detto, il VIX rappresenta l’oscillazione stimata media dei prezzi ed è riportato come un numero annualizzato. Poiché la volatilità è statisticamente definita come la radice quadrata della varianza, la volatilità mensile implicita nel VIX può essere calcolata dividendo il suo livello per la radice quadrata di 12 perché ci sono 12 mesi in un anno.

Fonte Standard&Poor's

Il VIX, ovvero la volatilità implicita annualizzata a 30 giorni dell'S&P 500, viene calcolato durante ogni giorno di negoziazione facendo la media dei prezzi ponderati di un gruppo specifico di opzioni call e put con più di 23 giorni e meno di 37 giorni alla scadenza dell'S&P 500. Il numero di contratti può variare da calcolo a calcolo, ma in genere include più di 100 put e call. La classica salita del VIX sui ribassi del mercato è imputabile al sovrappeso di opzioni PUT all’interno del paniere utilizzato per il calcolo: questa caratteristica lo rende uno strumento delta negativo, motivo per cui è spesso utilizzato nelle coperture di portafoglio con benchmark S&P500.

Fonte CedLab

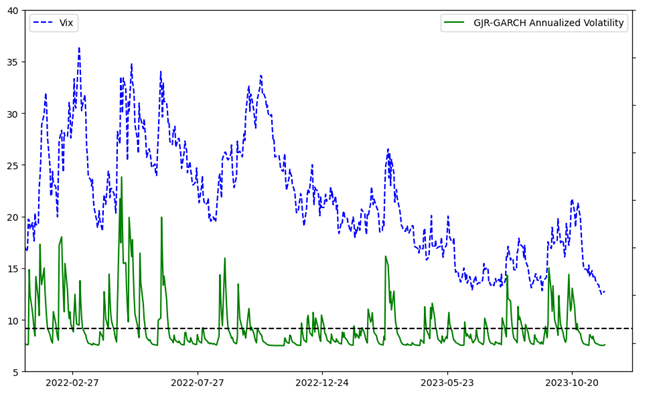

La natura inversa del Vix al mercato, lo rende un buon strumento di copertura se ponderato per la sua maggiore volatilità, richiedendo esposizioni contenute per l’hedging di un portafoglio. Un errore generalmente effettuato per le coperture è la loro costruzione in assenza di stress ma per livelli di prezzo: molti operatori, infatti, piuttosto che attendere un catalizzatore di rischio, cercano livelli di resistenza del mercato (per sua natura a tendenza positiva) per montare le coperture. Come è possibile osservare nel grafico seguente, la tendenza al ribasso ed al rialzo del Vix è spesso legata ad un movimento già avviato dell’indice, riflesso nella sua volatilità realizzata (in questo caso calcolato con un modello GJR-GARCH, più reattivo alle variazioni di volatilità) che se sostenuta, determina un’elevata probabilità di osservare una continuazione nell’aumento del rischio percepito dal mercato ed un conseguente ribasso delle quotazioni. Basti osservare come per valori al di sopra del 100% di volatilità realizzata sul Vix (linea nera orizzontale tratteggiata), il rischio a mercato continui a rimanere sostenuto nel tempo.

Fonte CedLab

Infatti, mantenere troppo a lungo un hedge utilizzando il Vix comporta un elevato costo per l’investitore derivante dal roll del contratto futures. È proprio questo costo che, per gli investitori su ETC Vix, nel lungo periodo erode il capitale investito. Tuttavia, vi sono determinati livelli dell’indice della paura piuttosto significativi su base storica. Livelli di VIX intorno a 30 punti possono ritenersi elevati rispetto all’andamento storico e in genere i grossi movimenti dell’indice si producono in condizioni di VIX elevato. I rendimenti dell’indice S&P 500 dopo 6 e 12 mesi dalle osservazioni di VIX a 30 tendono però ad essere positive: questo è il motivo per cui livelli di VIX over 35 sono storicamente riconosciuti come di «Good Buy» sull’azionario. La forza di mean reverting per osservazioni maggiori di 30 è particolarmente elevata. La scelta di apertura di operazioni sul Vix, che siano di copertura o speculative, dovranno tener quindi conto sia dei possibili costi sostenuti che del particolare comportamento dell’indice e delle dinamiche di variazione dello stesso.