Analisi sul titolo Stellantis

Articolo del 30/10/2024 11:20:03 a cura della redazione

Contestualizzazione

Il Gruppo Stellantis si trova in un momento cruciale della sua evoluzione. La società, nata dalla fusione tra Fiat Chrysler Automobiles (FCA) e Groupe PSA, sta affrontando la sfida della transizione verso i veicoli elettrici (EV) e della riorganizzazione della propria catena di approvvigionamento, cercando di restare competitiva in un mercato automobilistico in rapida trasformazione.

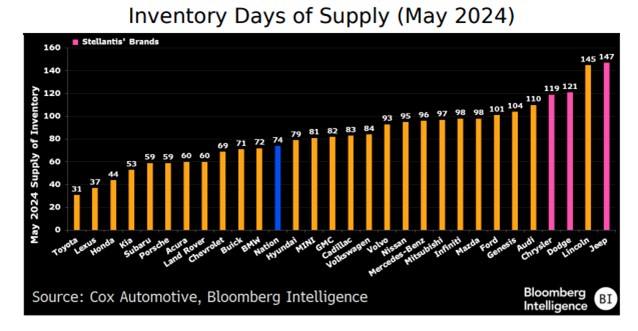

Nel primo semestre del 2024, Stellantis ha riportato ricavi netti per 85 miliardi di euro, evidenziando un calo del 14% rispetto allo stesso periodo del 2023. L'utile netto è stato di 5,6 miliardi di euro, una riduzione significativa del 48% rispetto al dato precedente, attribuibile principalmente alla diminuzione dei volumi e a mix sfavorevoli di vendite, soprattutto in Nord America. Il margine operativo rettificato ha raggiunto gli 8,5 miliardi di euro, circa il 10% dei ricavi. Il gruppo è attualmente in una fase di riallineamento degli inventari, in particolare per il mercato statunitense, dove i marchi Jeep e Ram hanno livelli di scorte particolarmente alti rispetto a concorrenti come General Motors. Questo potrebbe mettere sotto pressione i prezzi e comprimere ulteriormente i margini di profitto. Anche se i flussi di cassa dovrebbero rimanere sufficienti per supportare i dividendi e il programma di buyback da 3 miliardi di euro, il rischio derivante da una ulteriore contrazione dei margini persiste. Nonostante i rischi legati all'inventario e alla gestione del debito, Stellantis ha mantenuto una strategia di distribuzione del capitale solida. L'azienda prevede di restituire almeno 7,7 miliardi di euro agli azionisti nel 2024 tramite dividendi e riacquisti di azioni, anche se le sue prospettive di margini operativi rimangono in bilico a causa delle difficoltà di mercato, soprattutto negli Stati Uniti.

La holding sta inoltre affrontando un aumento dei costi dovuto al processo di elettrificazione e alla produzione di veicoli elettrici, che attualmente genera margini di profitto inferiori rispetto ai tradizionali motori a combustione. Questo fattore sta mettendo sotto pressione i margini operativi dell'azienda, costringendola a trovare soluzioni per migliorare la redditività, soprattutto nei mercati chiave come gli Stati Uniti. Stellantis ha tuttavia mantenuto un livello relativamente basso di spese in ricerca e sviluppo (R&D) e capex (spese in conto capitale) rispetto ai suoi principali concorrenti, ma questa strategia potrebbe influire sulla sua capacità di affrontare le sfide legate alla transizione energetica e all’elettrificazione della gamma di veicoli. L'azienda rivendica una maggiore efficienza rispetto ai concorrenti in termini di utilizzo del capitale, ma la mancanza di dettagli su come questa efficienza sia ottenuta rende difficile valutare completamente le sue prospettive future.

Numeri di Bilancio e Proiezioni Finanziarie Future

Come accennato, il 2024 di Stellantis si è rivelato finora estremamente deludente: i ricavi sono scesi nel primo semestre del -14,6% y/y e del -6,7% rispetto al secondo semestre del 2023, mentre il costo del venduto è arrivato a sfiorare l’82% del fatturato, mai così elevato dalla nascita del gruppo. Di conseguenza, l’EBITDA margin si è contratto al 12% e l’EBIT margin al 7,8%, metriche che dal 2021 si erano attestate con costanza al di sopra del 15% e del 10% rispettivamente. L’utile netto si è infine sostanzialmente dimezzato, passando da €10,9 mld a €5,6 mld. La fortissima riduzione dei flussi di cassa operativi (€4,8 mld appena vs €13,4 mld del primo semestre 2023) unita alle capex ancora significative (€5,8 mld), alla distribuzione dei dividendi (€4,6 mld) e al riacquisto di azioni proprie per €2 mld hanno poi indebolito notevolmente la posizione finanziaria netta del gruppo, passata in un solo semestre da €24 mld di cassa netta (le disponibilità liquide sono attualmente superiori all’indebitamento lordo) a circa la metà (circa €12,5 mld).

Fonte Bloomberg

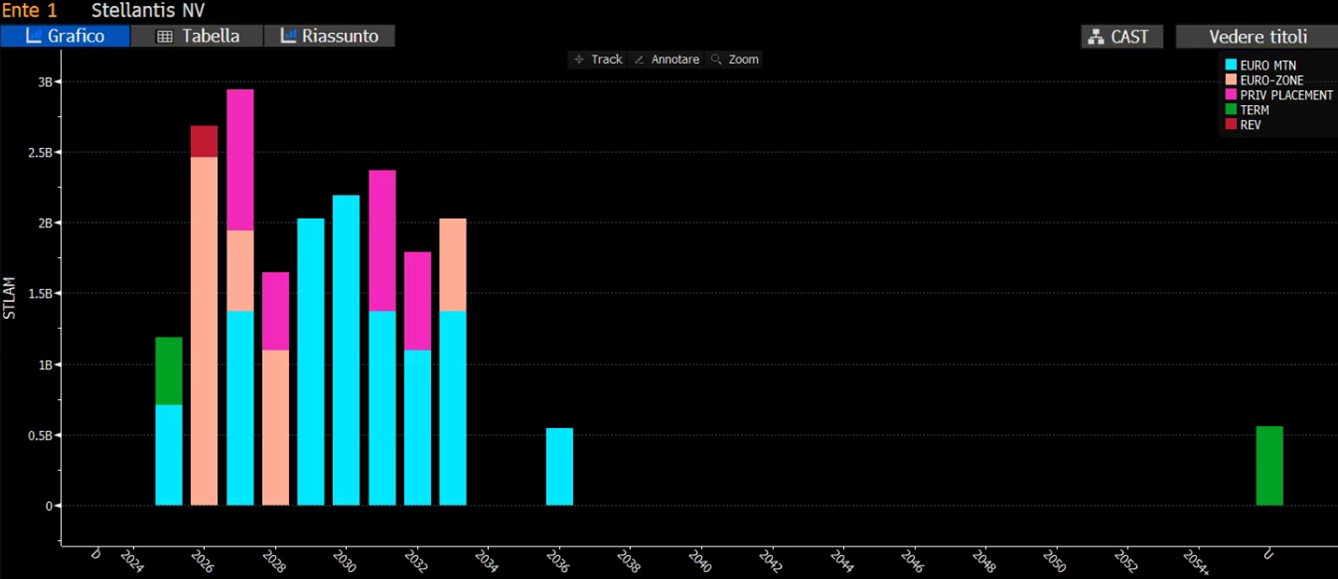

A livello di distribuzione delle scadenze debitorie, la quasi totalità del passivo scadrà entro il 2033, mentre nei prossimi due anni (entro il 2026) dovranno essere rifinanziati circa €7 mld. Lo spread con il quale il gruppo riesce a finanziarsi sul mercato resta tutto sommato contenuto, con lo yield sulle obbligazioni a 10 anni che è attualmente pari al 3,87% (187 pb rispetto al bund).

Fonte Bloomberg

Fonte Bloomberg

Guardando al futuro, Stellantis prevede una significativa crescita degli utili, con una stima di aumento del 17,65% entro il 2025, supportata dall'espansione della sua gamma di veicoli elettrici e ibridi. Il piano strategico Dare Forward 2030 è fondamentale per questa crescita, con un investimento complessivo di 50 miliardi di euro, destinato all'elettrificazione dell'intera flotta di veicoli. L'obiettivo ambizioso è di raggiungere il 100% di vendite di veicoli elettrici in Europa e il 50% negli Stati Uniti entro il 2030.

Oltre alla crescita dei veicoli elettrici, Stellantis sta cercando di ottimizzare la produzione attraverso sinergie post-fusione, derivanti dall'integrazione di FCA e PSA, che permetteranno di ridurre i costi operativi e aumentare l'efficienza. Il gruppo mira a mantenere un margine operativo stabile tra il 10% e il 12%, grazie a miglioramenti nell'efficienza produttiva, nuove tecnologie e partnership strategiche. Questo margine sarà sostenuto anche dalle innovazioni nella catena produttiva e nelle piattaforme condivise multi-energia, che permetteranno di produrre sia veicoli elettrici che tradizionali sulla stessa linea

Nonostante le sfide attuali, come il calo delle vendite negli Stati Uniti e i margini compressi, Stellantis punta a consolidare la propria posizione competitiva attraverso nuove iniziative di crescita nei mercati emergenti, l'ottimizzazione delle operazioni globali e l'adozione di tecnologie avanzate, come la guida autonoma e le piattaforme software per veicoli connessi

Le proiezioni, però, dipenderanno fortemente dalla capacità dell'azienda di superare le sfide a breve termine, come la gestione degli inventari e l'intensificarsi della concorrenza nel mercato globale, specialmente da parte di produttori cinesi.

Rischi e Sfide Operative

Rischi normativi: Il gruppo si trova ad affrontare normative sempre più stringenti sulle emissioni di CO2, soprattutto in Europa. L’adattamento a queste normative richiede investimenti aggiuntivi, specialmente per quanto riguarda lo sviluppo di batterie più efficienti e tecnologie sostenibili.

Rischi legati alla supply chain: Le interruzioni nella catena di approvvigionamento, come la carenza globale di semiconduttori e l’aumento dei costi delle materie prime, continuano a creare sfide per Stellantis. L’azienda ha adottato misure per rendere la supply chain più flessibile e resiliente, ma il rischio di ulteriori disagi rimane elevato.

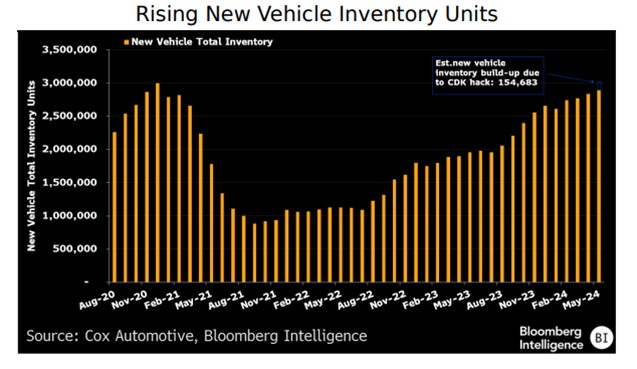

Cyberattacco e impatti operativi: Un recente cyberattacco ha interrotto le operazioni di alcuni concessionari, influenzando negativamente le vendite e aumentando la pressione sulle scorte. Questo ha portato a un aumento dell'inventario in Nord America, con la conseguente necessità di maggiori sconti per ridurre gli stock.

Fonte Bloomberg

Fonte Bloomberg

Strategie Regionali

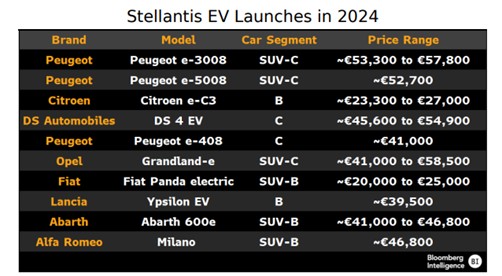

Europa: Stellantis è fortemente impegnata nella transizione elettrica in Europa, dove prevede di raggiungere il 100% di vendite EV entro il 2030. I nuovi modelli elettrici, come la Citroën ë-C3 a prezzo competitivo di 23.000 euro, rappresentano una strategia chiave per recuperare quote di mercato nel segmento economico dei veicoli elettrici.

Fonte Bloomberg

Nord America: In Nord America, Stellantis sta puntando più sui veicoli ibridi plug-in (PHEV), che offrono margini di profitto migliori rispetto ai veicoli elettrici completi. Modelli iconici come il Ram 1500 sono stati rilanciati per mantenere competitiva la gamma, ma la sfida principale è ridurre l'eccesso di scorte che continua a comprimere i margini.

Cina: La Cina rappresenta una priorità per Stellantis, che ha stretto una partnership strategica con Leapmotor, acquisendo una partecipazione del 20% e investendo 1,6 miliardi di euro per accedere al segmento dei veicoli elettrici economici. Questa alleanza permetterà a Stellantis di espandere le vendite di veicoli elettrici a basso costo in Europa e altre regioni, migliorando la propria competitività contro i produttori locali e Tesla.

Comparazione con i Concorrenti

Tesla continua a essere il leader indiscusso nel mercato globale dei veicoli elettrici (EV), con una quota significativa del mercato EV mondiale. Nel 2023, Tesla ha venduto circa 386.000 unità globalmente nel primo trimestre, pari a una quota di mercato del 12%, anche se in calo rispetto al 16.5% dell'anno precedente. Tesla ha beneficiato di una tecnologia avanzata nel campo delle batterie, di margini operativi elevati e di una rete di ricarica proprietaria, che le conferisce un vantaggio competitivo unico.

Tuttavia, Tesla sta affrontando una maggiore concorrenza da parte di produttori come BYD in Cina e Volkswagen in Europa, che stanno colmando il divario tecnologico e di produzione. Per Stellantis, la sfida è accelerare la transizione verso i veicoli elettrici per ridurre il divario, ma la partnership con Leapmotor potrebbe migliorare la sua competitività nel lungo termine, grazie all'ingresso nei mercati cinesi e all'esportazione di modelli elettrici a basso costo in Europa.

Volkswagen è un altro attore chiave nel mercato dei veicoli elettrici, con obiettivi simili a quelli di Stellantis in termini di elettrificazione della flotta. Volkswagen ha investito massicciamente nei veicoli elettrici e prevede di produrre 1,5 milioni di veicoli elettrici all'anno entro il 2025. Nel mercato europeo, Volkswagen mantiene una forte quota di mercato, posizionandosi al secondo posto dietro Stellantis, con circa 24% del mercato delle autovetture in Europa.

Dal 2020, Volkswagen ha lanciato con successo la sua gamma ID, che comprende modelli come ID.3 e ID.4, incrementando la sua presenza nel segmento EV. Tuttavia, Stellantis beneficia di una maggiore diversificazione geografica e di un portafoglio di marchi che spazia dai veicoli di lusso (Maserati, Alfa Romeo) a quelli di massa (Peugeot, Fiat), offrendole una flessibilità maggiore rispetto a Volkswagen in mercati diversi e in tempi di crisi economica

Ford è un concorrente diretto di Stellantis, soprattutto negli Stati Uniti. Nel 2023, Ford ha venduto circa 2 milioni di veicoli, con un aumento del 7,1% rispetto all'anno precedente. Ford ha ottenuto grandi successi con i suoi veicoli ibridi ed elettrici, come il Mustang Mach-E e la versione elettrica del famoso F-150 Lightning. Sebbene sia indietro rispetto a Tesla e GM nelle vendite complessive di EV, Ford sta accelerando rapidamente nel segmento grazie a forti investimenti nell'elettrificazione.

La competizione con Stellantis è particolarmente accesa nel segmento dei pickup, dove i modelli Ram competono con i F-Series di Ford. Inoltre, Ford ha un solido vantaggio nei veicoli elettrici di grandi dimensioni, segmento in cui Stellantis sta cercando di recuperare

Renault è un concorrente significativo di Stellantis, specialmente nel mercato europeo, dove entrambe le aziende competono nel segmento dei veicoli elettrici e ibridi. Nel 2024, Renault ha registrato una crescita delle vendite dell'1,9% nel primo semestre, con un margine operativo del 8.1%, superiore rispetto alla performance operativa di Stellantis. Il gruppo francese , tuttavia, ha affrontato una leggera contrazione dei volumi a causa del destoccaggio nella rete di concessionari.

Mentre Stellantis punta a espandere la propria gamma di veicoli elettrici con partnership strategiche come quella con Leapmotor, Renault ha optato per una collaborazione con Geely e Aramco per sviluppare motori ibridi e carburanti alternativi, confermando il suo impegno nell'elettrificazione graduale. Anche se entrambe le aziende stanno investendo nel settore EV, Renault è più esposta alle sfide legate alla qualità dei veicoli, con frequenti richiami che possono influire negativamente sulla reputazione del marchio, un problema che Stellantis sta cercando di evitare

In termini di mercati emergenti, Renault e Stellantis competono direttamente, con Renault che ha una solida presenza in regioni come India e Africa, mentre Stellantis si sta espandendo in Cina grazie alle partnership con produttori locali. Renault è però meno diversificata geograficamente rispetto a Stellantis, che gode di una gamma di marchi più ampia, dai veicoli di lusso come Maserati ai veicoli di massa come Fiat.

Hyundai Motor Group, che include anche Kia e Genesis, è cresciuta fino a diventare il terzo più grande produttore di veicoli negli Stati Uniti, con una quota di mercato del 12%. L’azienda ha avuto un grande successo con modelli elettrici come il Ioniq 5 e il Kia EV6, entrambi ben accolti nel mercato globale degli EV. La crescita di Hyundai nel settore degli EV è impressionante, posizionandola come uno dei principali attori oltre a Tesla.

La crescita di Hyundai nel mercato EV, specialmente grazie a modelli competitivi sia per il prezzo che per la tecnologia, pone una sfida a Stellantis, che si sta ancora espandendo in questo settore. Tuttavia, Stellantis ha un vantaggio competitivo nei veicoli commerciali e in quelli di lusso, dove Hyundai ha una presenza meno consolidata.

Nissan è stata uno dei pionieri nel mercato dei veicoli elettrici con la sua Nissan Leaf, uno dei primi veicoli elettrici a essere commercializzato su larga scala. Tuttavia, rispetto a Tesla e Volkswagen, Nissan ha perso terreno negli ultimi anni nel segmento EV, con un focus maggiore sugli ibridi e sui veicoli a benzina. Nonostante ciò, Nissan ha ancora una forte presenza globale, soprattutto nei mercati emergenti.

Per Stellantis, Nissan è un concorrente forte soprattutto nei mercati asiatici e in alcune regioni dell'Europa. Tuttavia, Stellantis ha il vantaggio di un portafoglio marchi più diversificato e una maggiore presenza nei veicoli commerciali leggeri, un segmento in cui Nissan è meno competitiva

General Motors è il più grande produttore automobilistico negli Stati Uniti, con una quota di mercato totale del 16,3% nel 2023. Nel segmento dei veicoli elettrici, GM ha registrato un aumento delle vendite di veicoli EV come Bolt e Equinox EV, con un incremento del 62.8% nelle vendite del Bolt nel 2023. GM ha anche investito pesantemente nelle sue gigafactory di batterie, consolidando la sua posizione nel mercato nordamericano degli EV.

Per Stellantis, GM rappresenta una sfida diretta, specialmente nel segmento dei pickup e veicoli commerciali leggeri, dove entrambe le aziende competono in Nord America. Tuttavia, Stellantis mantiene una leadership significativa in Europa nel settore dei veicoli commerciali leggeri, un segmento in cui GM ha una presenza meno rilevante.

Toyota è forse il concorrente più completo di Stellantis, sia per la sua forza nei veicoli elettrificati, sia per la sua diversificazione nei mercati globali. Nel 2023, Toyota ha mantenuto una quota di mercato mondiale del 10.7%, confermandosi il leader nel mercato globale dei veicoli, soprattutto grazie alla sua leadership nei veicoli ibridi. Toyota ha venduto milioni di veicoli ibridi attraverso il suo modello di punta, la Prius, e la sua gamma di SUV e berline elettrificati.

Toyota sta ora ampliando la sua offerta di veicoli elettrici, ma con un approccio più graduale rispetto a Tesla e Volkswagen, preferendo una strategia diversificata che include anche veicoli a idrogeno e ibridi. La forza di Toyota nei mercati globali e la sua capacità di innovazione tecnologica, come l'introduzione di veicoli a idrogeno come la Mirai, rendono Toyota un concorrente formidabile per Stellantis in termini di innovazione e capacità di adattarsi ai cambiamenti del mercato.

Fonte Bloomberg

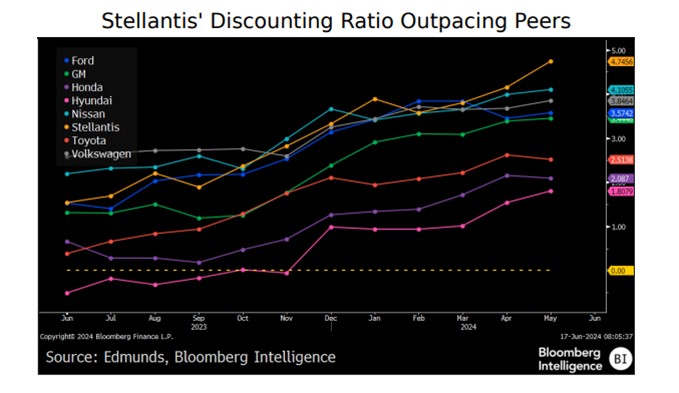

Il grafico appena proposto suggerisce che Stellantis stia aumentando i propri sconti in misura maggiore rispetto agli altri produttori, probabilmente per mantenere la competitività e gestire gli invenduti nel contesto di una concorrenza sempre più agguerrita. Questo potrebbe indicare che Stellantis sta tentando di incrementare le vendite attraverso strategie di prezzo aggressive, anche a discapito di una compressione dei margini di profitto. Dal 2021, anno della fusione tra FCA e PSA, la quota di mercato di Stellantis ha infatti subito fluttuazioni significative. Negli Stati Uniti, Stellantis ha visto un calo delle vendite, passando da 2,2 milioni di veicoli venduti nel 2018 a circa 1,5 milioni nel 2023, con una perdita di circa 30% delle vendite. Questo calo è stato causato da vari fattori, tra cui la crisi dei semiconduttori e la concorrenza crescente nel segmento dei pickup e degli SUV, dove Stellantis è fortemente presente con marchi come Jeep e Ram. In Europa, Stellantis mantiene una solida quota di mercato del 21.2%, subito dietro Volkswagen, grazie a marchi come Peugeot, Citroën e Fiat. Tuttavia, la concorrenza con i produttori tedeschi e asiatici è intensa, e l'azienda dovrà continuare a innovare per mantenere la sua posizione di mercato.

SWOT Analysis

Punti Forza

Uno dei punti di forza più evidenti di Stellantis è la sua vasta gamma di marchi, che include nomi iconici come Maserati, Jeep, Alfa Romeo, Fiat, Peugeot, e molti altri. Questo consente a Stellantis di coprire una vasta gamma di segmenti di mercato, dai veicoli di lusso e ad alte prestazioni, come Maserati e Alfa Romeo, ai veicoli di massa, come Peugeot, Citroën e Fiat. Questa diversificazione permette all'azienda di essere resiliente durante i cicli economici, poiché può spostare l'attenzione su diverse categorie di clienti a seconda della domanda e delle condizioni economiche regionali

Stellantis beneficia notevolmente delle sinergie create dalla fusione tra FCA e PSA. Questo ha permesso una maggiore efficienza produttiva, grazie alla condivisione di piattaforme tecnologiche e di processi di produzione tra i vari marchi. Inoltre, Stellantis ha adottato un approccio unico alla produzione con piattaforme multi-energia, che consentono di produrre veicoli con diversi tipi di alimentazione (motori a combustione, ibridi, elettrici) sulla stessa linea di produzione. Questo non solo riduce i costi, ma fornisce all'azienda la flessibilità di adattarsi rapidamente alle esigenze del mercato globale in evoluzione

L'azienda sta investendo pesantemente in soluzioni software avanzate e tecnologie connesse. Stellantis prevede di generare fino a 20 miliardi di euro di entrate annuali dai servizi software entro il 2030, grazie a piattaforme come STLA Brain, che supporterà funzionalità di guida autonoma e connettività avanzata. La strategia di Stellantis punta anche su una transizione sostenibile, con l'obiettivo di diventare un'azienda carbon neutral entro il 2038, un aspetto cruciale in un mercato sempre più attento alle normative ambientali e alla riduzione delle emissioni

Stellantis vanta una posizione di leadership nel segmento dei veicoli commerciali leggeri, con una presenza particolarmente forte in Europa. Questo segmento rappresenta una parte importante della sua redditività, con margini operativi che si aggirano attorno a livelli superiori alla media del settore (mid-to-high teens). L'azienda è ben posizionata per mantenere e ampliare la sua leadership anche grazie al recente rinnovo della gamma di veicoli commerciali e alle sinergie derivanti dalle sue operazioni globali

Un altro punto di forza chiave di Stellantis è la capacità di formare partnership strategiche con aziende innovative. Un esempio significativo è la partnership con Leapmotor, una delle principali startup cinesi nel settore dei veicoli elettrici (EV). Questa collaborazione non solo permette a Stellantis di accedere a tecnologie e know-how di punta nel mercato cinese, ma consente anche di penetrare meglio in uno dei mercati EV più grandi e in rapida crescita al mondo

Debolezze

Ritardo nella Transizione Elettrica: Stellantis si trova in una posizione di svantaggio rispetto a Tesla, Volkswagen e altri produttori che hanno iniziato prima la transizione verso i veicoli elettrici. Nonostante gli investimenti significativi in questo settore, Stellantis è ancora in fase di recupero, con un'offerta di veicoli elettrici che deve espandersi per competere con le gamme più consolidate di produttori come Tesla, che continua a dominare il mercato degli EV

Gestione degli Inventari: Stellantis sta affrontando difficoltà nella gestione degli inventari, in particolare negli Stati Uniti, dove si è verificato un accumulo di veicoli invenduti. La riduzione di questi stock attraverso sconti aggressivi potrebbe erodere i margini di profitto, creando una pressione significativa sui risultati finanziari. Il grafico mostrato in precedenza dimostra come Stellantis stia aumentando i propri sconti più rapidamente dei concorrenti, nel tentativo di bilanciare domanda e offerta

Dipendenza dai Mercati Tradizionali: Stellantis ha una presenza significativa in Europa e Nord America, ma è relativamente meno competitiva in mercati emergenti come l'Asia (al di fuori della Cina), dove la concorrenza da parte di produttori locali e internazionali è agguerrita. Questa dipendenza dai mercati sviluppati può limitare le sue opportunità di crescita in regioni ad alta espansione come l'India e l'Africa

Segmento Lusso: Uno dei punti deboli identificati è la performance del marchio Maserati, che non è riuscito a raggiungere gli obiettivi di margine e vendite stabiliti. Con vendite inferiori a quelle dei concorrenti come Ferrari e Lamborghini, Maserati ha contribuito meno del previsto alla redditività di Stellantis.

Opportunità

Crescita nei Mercati Emergenti: Stellantis ha un'opportunità significativa di espandersi nei mercati emergenti, specialmente in Cina, India e Sud America, dove la domanda di veicoli elettrici è in crescita. La partnership con Leapmotor consente a Stellantis di entrare più aggressivamente nel mercato cinese degli EV, sfruttando tecnologie e costi di produzione più bassi. Inoltre, Stellantis ha una solida presenza nei mercati del Medio Oriente e dell'Africa, dove la crescita della domanda di veicoli commerciali e passeggeri offre opportunità di espansione

Elettrificazione e Innovazione Tecnologica: Stellantis sta investendo ingenti risorse nell'elettrificazione della sua gamma di veicoli, con l'obiettivo di raggiungere il 100% di vendite EV in Europa entro il 2030. Oltre agli EV, Stellantis sta sviluppando soluzioni di mobilità avanzata, come veicoli connessi e piattaforme software che genereranno nuove entrate. La trasformazione in un'azienda tecnologica e sostenibile potrebbe rilanciare la competitività a lungo termine e aumentare la fedeltà dei clienti, in particolare nei mercati dove la sostenibilità è un fattore chiave

Espansione del Segmento EV a Basso Costo: Stellantis ha l'opportunità di crescere nel mercato dei veicoli elettrici a basso costo, specialmente in Europa e in altre regioni dove la domanda di EV economici sta crescendo. Modelli come la Citroën ë-C3, progettata per essere venduta a un prezzo inferiore ai €23.000, rappresentano una possibilità di espandere la base clienti e penetrare nel mercato degli EV economici, un segmento in forte espansione

Minacce

Concorrenza Intensa nel Mercato EV: Il mercato dei veicoli elettrici è estremamente competitivo, con Tesla, BYD, Volkswagen e altri produttori che stanno guadagnando terreno. La concorrenza nel segmento EV sta aumentando non solo da parte dei produttori occidentali, ma anche dai produttori cinesi che offrono veicoli a prezzi inferiori. Stellantis dovrà competere sia in termini di prezzo che di tecnologia per mantenere la propria quota di mercato

Normative Ambientali: Le normative sulle emissioni di CO2 stanno diventando sempre più severe, soprattutto in Europa e negli Stati Uniti. Stellantis dovrà continuare a investire in tecnologie pulite e nella produzione di veicoli elettrici per conformarsi a queste normative, altrimenti rischia di incorrere in multe e perdere competitività. L'azienda ha già dichiarato l'obiettivo di diventare carbon neutral entro il 2038, ma il raggiungimento di questo obiettivo richiederà ingenti risorse finanziarie

Pressioni sui Margini di Profitto: Con l'intensificarsi della concorrenza, Stellantis potrebbe essere costretta a continuare a ridurre i prezzi e ad aumentare gli sconti per competere con i rivali. Questo potrebbe comprimere ulteriormente i margini di profitto, soprattutto in un contesto economico incerto. Le strategie aggressive di pricing potrebbero rivelarsi necessarie per mantenere la quota di mercato, ma potrebbero danneggiare la redditività a lungo termine.

Conclusioni

Stellantis si trova in un momento cruciale della sua evoluzione, affrontando una serie di difficoltà operative legate al rallentamento delle vendite in mercati chiave come gli Stati Uniti, compressione dei margini e la pressione della concorrenza globale, in particolare nel settore dei veicoli elettrici. Tuttavia, queste sfide non devono oscurare completamente i punti di forza e il potenziale di crescita dell'azienda.

Con lo studio condotto, abbiamo cercato di spiegare le ragioni dietro le performance deludenti recenti. Le difficoltà attuali, come l'inventario in eccesso, la necessità di sconti per ridurre le scorte e l'intensificazione della concorrenza, sono dovute in parte a una fase di transizione molto delicata. Stellantis, con la fusione di FCA e PSA, sta ancora integrando operazioni globali e riorganizzando la sua linea produttiva per adattarsi ai cambiamenti strutturali del mercato, come l'elettrificazione e l'automazione.

Tuttavia, ci sono anche molti punti di forza che continuano a sostenere l'attrattiva di Stellantis come investimento a lungo termine. La sua diversificazione del portafoglio di marchi, che spazia dai veicoli di lusso (Maserati, Alfa Romeo) ai veicoli di massa (Fiat, Peugeot), offre una resilienza naturale contro le fluttuazioni della domanda. In particolare, la leadership di Stellantis nei veicoli commerciali leggeri e le forti sinergie post-fusione le conferiscono una base solida su cui costruire.

L'azienda ha anche implementato strategie mirate per consolidare la propria posizione nel lungo termine, come il piano Dare Forward 2030, che prevede investimenti di 50 miliardi di euro per l'elettrificazione della gamma e l'innovazione tecnologica. L'obiettivo di raggiungere il 100% di vendite di veicoli elettrici in Europa e il 50% negli Stati Uniti entro il 2030 dimostra l'ambizione di Stellantis di essere un leader nel settore EV.

Le partnership strategiche con aziende come Leapmotor e Dongfeng aprono nuove opportunità nei mercati emergenti, mentre la capacità di Stellantis di adattarsi a normative ambientali sempre più stringenti, grazie alla sua strategia di sostenibilità, è un altro fattore chiave per il futuro.

Il sentiment degli analisti, come mostrato dal consensus di Bloomberg, evidenzia una visione moderatamente positiva, con un prezzo target leggermente superiore ai 16 euro per azione. Ciò dimostra che, nonostante le sfide, Stellantis continua a essere considerata una società con potenziale di crescita, a patto che riesca a gestire efficacemente la transizione verso i veicoli elettrici, migliorare la gestione degli inventari e ridurre la dipendenza da sconti aggressivi.

Fonte Bloomberg

In conclusione, il futuro di Stellantis dipenderà dalla sua capacità di innovare rapidamente e adattarsi a un mercato automobilistico in rapido cambiamento. La forza delle sue partnership, la diversificazione del portafoglio e la resilienza operativa offrono solide basi per un recupero nel medio-lungo termine, rendendola un'opzione interessante per gli investitori che cercano di capitalizzare sulla transizione verso la mobilità sostenibile.