La corsa delle azioni cinesi ha abbassato notevolmente il rischio complessivo di questo Phoenix su indici targato Marex, che rende oltre l’8,5% annuo

Articolo del 14/10/2024 15:58:25 a cura della redazione

Trovare un certificato a capitale condizionatamente protetto scritto su indici azionari che offra un rendimento al di sopra dell’8% con ampio buffer barriera (almeno al di sopra del 40%) è ormai diventato un compito piuttosto arduo, soprattutto se si vuole escludere dalla rosa dei papabili quei prodotti scritti su indici cinesi, area geografica che di certo non ha brillato negli ultimi tre anni. Tuttavia, proprio nelle ultime settimane, a seguito dei pacchetti di stimoli messi in campo dalla PBoC (la banca centrale cinese), intervenuta sia sul tasso di interesse sulle operazioni medium-term lending facility (tagliato al 2% dal 2,3%), sia sul coefficiente di riserva obbligatoria (tagliato dello 0,5%), che in termini di sostegni al mercato immobiliare, l’azionario cinese ha mostrato un eccezionale spunto rialzista, registrando un rialzo fino al +40% in appena due settimane: un’enormità se si paragona questa performance con quella fatta registrare nell’arco di un intero anno solare dagli indici di paesi sviluppati nelle annate migliori (nel 2023, anno sicuramente molto positivo per l’azionario globale, l’S&P 500 ha fatto registrare un +26% circa).

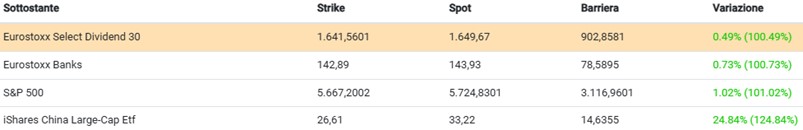

Questo rialzo ha così consentito agli indici cinesi di “scappare” da strike su tutte quelle nuove emissioni dove essi rappresentavano una rilevante (se non la principale) fonte di rischio per la struttura. È così tornato sotto la lente un certificato che già era finito in passato sotto i nostri riflettori, ovvero il Phoenix Memory (ISIN IT0006764622) targato Marex su indici azionari (Eurostoxx Banks, Eurostoxx Select Dividend 30, S&P 500 e iShares China Large-Cap ETF): in questo caso, l’ETF legato alle Large Cap cinesi si è spinto a +25% dallo strike iniziale, contribuendo ad una sostanziale discesa del rischio complessivo di prodotto, già piuttosto contenuto per la tipologia di sottostante e la presenza di una barriera capitale al 55%. Il prodotto prevede poi premi condizionati pari allo 0,667% mensile (8,004% p.a.), con trigger premio sempre al 55% degli strike, ha una durata residua di quasi 5 anni, con la possibilità, a partire dalla data di osservazione del 16 luglio 2025 e per le successive date a cadenza mensile, di rimborso anticipato del valore nominale, pari a 1.000 euro, qualora tutti gli indici rilevino al di sopra del 100% dei rispettivi strike price (il trigger autocallable è fisso).

Qualora si giunga alla data di osservazione finale del 16 luglio 2029 senza che il certificato sia stato richiamato anticipatamente, il prodotto rimborserà il proprio valore nominale qualora l’Eurostoxx Select Dividend 30, indice peggiore che attualmente compone il paniere (al 100,49% dello strike price) non perda un ulteriore -45% circa dalla quotazione corrente (barriera capitale posta a 902,8581 punti base, ben al di sotto addirittura dei minimi del Covid). Al di sotto del livello barriera il valore di rimborso del certificato verrà invece diminuito della performance negativa del titolo worst of, che verrà calcolata a partire dallo strike price.

Il certificato è attualmente quotato sul Cert-X ad un prezzo lettera vicino ai 980 euro, con un rendimento complessivo ottenibile dall’investitore pari al 41,7% in circa quattro anni, che si traduce in uno yield annualizzato superiore all’8,5%.

Fonte CedLab

Fonte CedLab