Puntare su tre big in difficoltà raddoppiando i guadagni anche in condizioni di lateralità

Articolo del 30/09/2024 a cura della redazione

Torniamo oggi a parlare di una struttura peculiare nel mondo dei Cash Collect, di cui ci eravamo già occupati qualche tempo fa (con precisione nel mese di maggio), anticipando quello che si è rivelato poi un ottimo investimento sulle utilities. Attualmente presente sul mercato secondario solamente in una dozzina di prodotti, la struttura “rialzista” dei Double Coupon rappresenta un compromesso ottimale tra il pagamento di un flusso cedolare periodico ed il “boost” sul rendimento, dato dal premio autocall a memoria (pari al premio periodico), che il certificato “carica” nel corso della sua vita utile e che viene pagato in caso di rimborso anticipato o di rilevazione a scadenza al di sopra dello strike da parte di tutti i titoli sottostanti. Come suggerisce il nome, i Double Coupon presentano quindi una sorta di doppio flusso cedolare a memoria: uno tipico dei Cash Collect, con il trigger posto in corrispondenza della barriera, l’altro tipico invece degli Express, con il trigger premio che coincide con l’autocall.

Recuperando proprio il certificato su utilities che avevamo analizzato mesi addietro, notiamo che, nonostante la quotazione di RWE leggermente sotto strike (-2,5% circa), la struttura sia prezzata tuttora abbondantemente al di sopra della parità, toccando un prezzo di vendita prrosimo ai 1.040 euro: sommando ad esso il premio del 2% incassato a metà agosto, la performance totale rispetto al valore nominale sarebbe pari al 6%. Tutto ciò soltanto grazie al fatto che i sottostanti si siano avvicinati in condizioni di lateralità, se non di lieve ribasso, alla prima data di valutazione utile per il rimborso anticipato, con il premio autocall che (almeno nella teoria) continuerà a sostenere il prezzo anche in caso di mancato richiamo.

A differenza di quanto accade sui certificati All Coupon, altra struttura capace di raddoppiare i rendimenti periodici futuri, i Double Coupon riescono a massimizzare i risultati in uno scenario di rialzo non immediato dei sottostanti, un’ipotesi tutt’altro che remota per i titoli selezionati da Leonteq per questa nuova emissione: STMicroelectronics, Volkswagen Pref. e Stellantis , tutti in calo considerevole da inizio anno.

Sotto la lente è finito per questo il codice ISIN CH1369861336. La struttura paga premi condizionati pari allo 0,667% mensile (8% p.a.), con trigger premio e barriera posti al 60% dei rispettivi valori iniziali; la durata massima è pari a tre anni, con la possibilità di rimborso anticipato (trigger posto al 100% degli strike) alle date autocall con frequenza mensile a partire dal 17 marzo 2025: in questa prima data il certificato rimborserebbe un importo pari a 1.046,69 euro, comprensivo di un premio autocall pari a 40,02 euro e di un ultimo premio periodico pari a 6,67 euro. Il premio autocall è incrementale del 0,667% ogni mese, fino al 24,012% dell’ultima data di osservazione (17 settembre 2027).

Per maggiore chiarezza, si ipotizzi che il sottostante worst of sia al di sopra del trigger autocallable al 100% il:

Dove l’importo del double coupon crescerà in funzione dei mesi trascorsi dall’emissione.

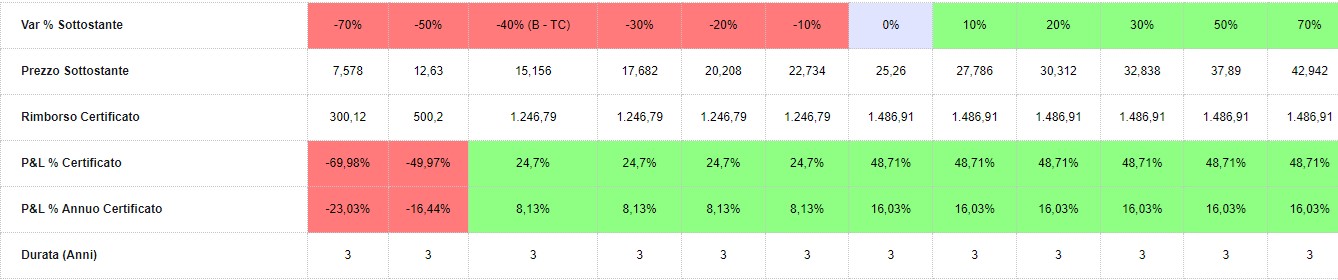

Qualora si giunga invece alla data di osservazione finale del 17 settembre 2027 senza che il certificato sia stato richiamato anticipatamente, il prodotto rimborserà il proprio valore nominale qualora tutti i titoli non perdano più del 40% dai rispettivi valori di riferimento iniziali e al contempo almeno uno dei titoli rilevi al di sotto del valore di fixing iniziale, generando un rendimento annualizzato pari al 7,9% considerando anche l’attuale prezzo di acquisto leggermente al di sopra della parità. Nel caso in cui tutti i titoli rilevino al di sopra del fixing iniziale, il valore di rimborso sarebbe pari a 1.480,24 euro, per un rendimento complessivo annualizzato pari al 15,8%. Al di sotto del livello barriera il valore di rimborso del certificato verrà invece diminuito della performance negativa del titolo worst of, che verrà calcolata a partire dallo strike price.

Fonte CedLab

Fonte CedLab