Una nuova opportunità di investimento che va oltre i classici BTP: Barclays sfida i mercati con un bond Callable in dollari americani ad elevato rendimento

Articolo del 09/06/2024 a cura della redazione

Il 2024 doveva essere l’anno della “normalizzazione” – o per meglio dire dell’allentamento – delle politiche monetarie da parte delle principali banche centrali mondiali, ma non tutto finora è andato esattamente come previsto. Le attese del mercato, osservando i Fed Funds futures, erano arrivate a scontare addirittura sette tagli dei tassi entro il meeting di gennaio 2025, anticipando eccessivamente quanto dichiarato da Jerome Powell e dagli altri membri del consiglio direttivo. Dichiarazioni che per la verità sono state alquanto sibilline nell’ultimo anno, con i governatori che hanno preferito non decidere (nascondendosi dietro il mantra dell’approccio data dependent) piuttosto che fornire linee guida chiare al mercato. Ed ecco che le incertezze si sono riversate sui Fed Funds, passati a prezzare appena un taglio (o al massimo due) del costo del denaro entro l’anno, e soprattutto sui prezzi dei bond, per la delusione di chi ne aveva fatto incetta allungando le duration, immaginando che si fosse già in presenza di una Last Dance del reddito fisso, almeno fino al prossimo ciclo di rialzi.

Fonte Bloomberg

Quanto scritto finora va a tutto vantaggio di chi invece era in attesa di impiegare i propri capitali, potendo contare su un ambiente di tassi tuttora favorevole ed in grado di offrire rendimenti assolutamente appetibili anche nel lungo termine. La proposta che andiamo ad approfondire oggi si rivolge proprio a chi abbia intenzione di puntare sul reddito fisso per i prossimi anni, fornendo però una interessante alternativa di diversificazione rispetto al sempreverde BTP, che resta sempre molto ben presente nei portafogli dei risparmiatori italiani. Come andremo a descrivere più nel dettaglio tra poco, l’acquisto di questo nuovo bond va appunto valutato in termini di diversificazione rispetto ai classici BTP, peraltro sotto molteplici punti di vista: di emittente, di struttura, di divisa di negoziazione (i bond sono infatti quotati in dollari americani) ed anche di scadenza, senza alcuna pretesa di sostituirsi completamente alle emissioni più tradizionali.

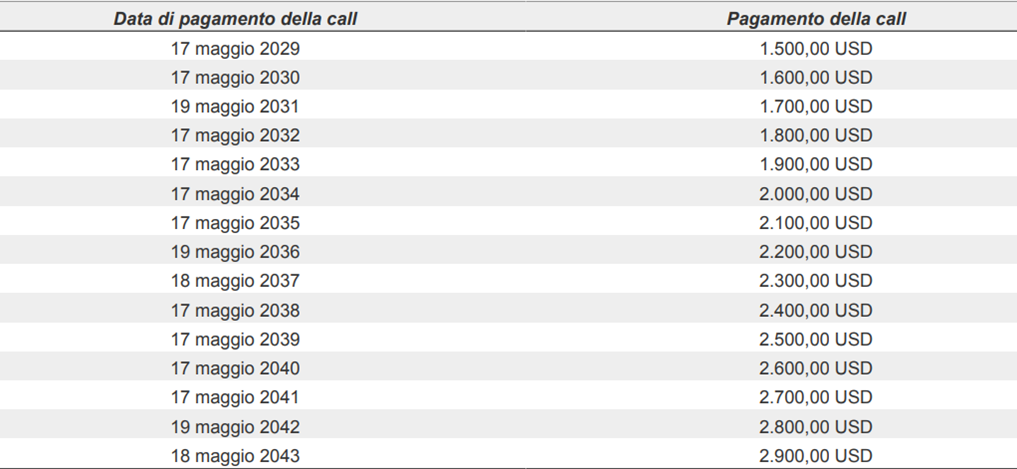

Ad offrirla è Barclays Bank PLC (rating S&P’s: BBB+; rating Moody’s: Baa1; rating Fitch: A), rivolgendosi specificatamente agli investitori al dettaglio (valore nominale e taglio minimo pari a 1.000 dollari americani) direttamente negoziabile sul mercato EuroTLX di Borsa Italiana; la liquidità per lo strumento è sempre garantita da Equita SIM S.p.A., che espone continuativamente una quotazione in denaro e in lettera, rendendo così sempre possibile la liquidazione dell’investimento prima della sua scadenza. Come anticipato, la struttura dell’obbligazione (codice ISIN: XS2761989982) differisce dai classici bond a tasso fisso, trattandosi di una Senior Unsecured Cumulative Callable con tasso lordo annuo pari al 10%: l’obbligazione prevede infatti la possibilità di rimborso anticipato annuale su facoltà dell’emittente (callability) a partire dal quinto anno, con la cedola cumulata che sarà pagata in un’unica soluzione al momento del rimborso anticipato oppure alla scadenza naturale (prevista a maggio 2044). Ad esempio, qualora l’obbligazione venisse richiamata già dopo cinque anni dall’emissione (supponendo un investimento pari a 1.000 dollari), il rimborso sarebbe pari a 1.500 dollari, corrispondente al valore nominale maggiorato di una cedola pari a cinque volte il tasso annuo lordo (50%), per un rimborso massimo a scadenza pari a 3.000 dollari.

Al pari delle altre obbligazioni callable, anche questa nuova emissione di Barclays Bank PLC presenta un tasso lordo significativamente superiore ad un bond con le stesse caratteristiche ma sprovvisto della callability, andando così a remunerare l’investitore per la discrezionalità in capo all’emittente. In particolare, il vantaggio in termini di rendimento in caso di call nei primi anni rispetto alle corrispondenti obbligazioni a tasso fisso è maggiore, diminuendo però nel corso del tempo anche a causa della cedola cumulativa che tende ad abbassare lo yield to maturity: in caso di rimborso alla prima data utile, lo YTM sarebbe pari all’8,45%, scendendo fino al 5,65% in caso di arrivo a scadenza. Viene a questo punto spontaneo farsi la seguente domanda: quando gli emittenti sono incentivati a richiamare anticipatamente un bond callable? Solitamente in caso di marcato ribasso dei tassi di interesse di mercato: l’emittente a quel punto potrà infatti rifinanziarsi a costi inferiori per il periodo di vita residua del titolo. Qualora ci si attenda dunque un ribasso dei tassi nel prossimo futuro sarà dunque più probabile il richiamo anticipato nell’obbligazione già alle prime date, con la possibilità di ottenere dunque un rendimento superiore rispetto ai bond a tasso fisso di pari durata.

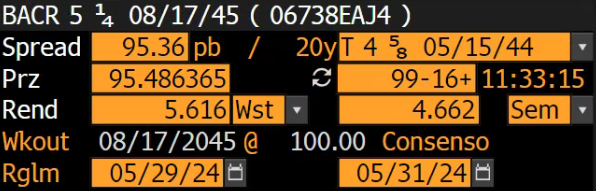

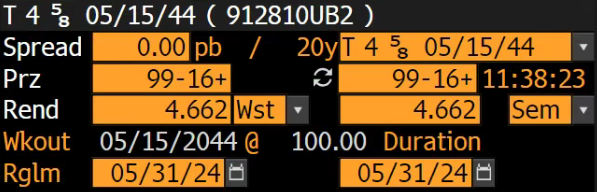

Lo yield to maturity dell’obbligazione risulta poi allineato rispetto alla Barclays 5.25 2045, obbligazione Senior Bail In con scadenza ad agosto e YTM lordo pari al 5,61%, sprovvista però di opzione callable. La nuova emissione retail risulta dunque pienamente competitiva rispetto ai bond paragonabili già quotati sul secondario ma rivolti agli investitori istituzionali (l’obbligazione presenta taglio minimo pari a 200.000 dollari). Volendo infine fare un confronto con i Treasury di pari scadenza, il tasso lordo risk free pagato dai bond governativi statunitensi si ferma al 4,66%, per uno spread pari a circa 95 punti base.

Fonte Bloomberg

Fonte Bloomberg

Facciamo infine un breve focus sugli aspetti fiscali dell’emissione: la cedola finale pagata dai bond sarà soggetta ad imposta sostitutiva sui redditi da capitale (non compensabile con eventuali minusvalenze pregresse presenti nello zainetto fiscale), con aliquota pari al 26%, mentre soltanto un eventuale profitto in conto capitale sarà tassato come reddito diverso. Si tenga presente che le obbligazioni sono quotate al corso secco, per cui il prezzo esposto dal liquidity provider è sempre da considerarsi privo del rateo di cedola maturato, che verrà pagato dal compratore al momento dell’acquisto ed incassato al momento dell’eventuale vendita: da quanto detto in precedenza, segue che il maggior rateo incassato rispetto a quello pagato al momento dell’acquisto verrà considerato reddito da capitale e quindi tassato alla fonte. La presenza di un rateo così elevato rappresenta probabilmente l’aspetto più interessante di questa nuova emissione, con la possibilità di vendita ad un prezzo vicino alla parità, qualora i tassi di riferimento non si muovano significativamente, incassando al contempo un rateo pari alla cedola annua cumulata.

È possibile prendere visione dei Documenti Contenenti le Informazioni Chiave (KID) sul sito dell'emittente.

Prima di effettuare un acquisto leggere il prospetto di base, unitamente a ogni supplemento, ed in particolare considerare i fattori di rischio ivi contenuti. Le Condizioni Definitive e il Prospetto di Base sono disponibili sul sito dell'emittente.

La presente comunicazione è prodotta con finalità meramente informative e: (i) non costituisce né è parte di un’offerta o collocamento di strumenti finanziari, (ii) né tantomeno deve essere intesa come un invito a comprare o sottoscrivere un’offerta di acquisto o sottoscrizione di strumenti finanziari. Si rimanda alla lettura del disclaimer.