Le condizioni di mercato offrono buone soluzioni per strategie di ricostruzione del capitale, anche sfruttando un contesto di sola lateralit�, con scadenze entro i tre anni.

Articolo del 28/03/2024 10:48:12 a cura della redazione

L’utilizzo dei certificati di Investimento può rispondere a molteplici esigenze. L’innovazione messa in campo dall’industria consente infatti a questi prodotti di adattarsi a diversi scenari, sfruttando una gamma di opzioni accessorie quasi impensabile un quinquennio fa. Anche il contesto di mercato, soprattutto sul fronte dei tassi di mercato, ha certamente aiutato nell’ultimo anno a sostenere la crescita di un’industria che ad oggi sa emettere strutture a tutto tondo sia sul fronte cedole, che per enfatizzare la fiscalità efficiente ma anche per strutturare strategie di investimento peculiari.

Tra queste annoveriamo le strategie recovery, ovvero certificati studiati appositamente per aiutare l’investitore alla ricostruzione del capitale.

Le strategie switch-to-recovery prevedono un trasferimento di posizione con una vendita di un titolo per andarne ad acquistare un altro. Lo scopo è quello di una ristrutturazione del capitale intaccato da perdite subite dall’investimento sul primo asset (azione, etf, fondo o certificato che sia).

Questa operazione rappresenta una soluzione alternativa di reinvestimento che possa rimettere in sesto il capitale passando però da due considerazioni fondamentali: il recupero non deve arrivare dall’assunzione di un rischio maggiore, se possibile addirittura riducendolo, ma soprattutto quello di rendere più probabile e più “corto” il cammino verso il recupero. Il tutto quindi senza alcun ricorso alla leva finanziaria ma sfruttando le opzioni accessorie contenute nei certificati.

Questi possono essere già da tempo quotati sul secondario di payoff tipico, oppure, ed è il caso dell’approfondimento di oggi, certificati “Recovery” strutturati appositamente per l’uso ovvero emessi già in partenza ampiamente sotto la pari proprio per tale finalità, ovvero rendere anche dal punto di vista psicologico più facile ed intuitivo lo switch rimandando il più possibile il consolidamento della perdita, guadagnando tempo e flessibilità.

Quali devono essere le caratteristiche del prodotto utile per questa tipologia di strategia?

La perdita da consolidare è direttamente connessa al prezzo del certificato da utilizzare come recovery. Se ad esempio si dovrà recuperare una perdita del 30%, ragionevolmente dovrò andare alla ricerca di un certificato dal costo nell’intorno del 75% del nominale, quindi 75 euro se con nominale 100 euro ovvero 750 euro se con nominale 1000 euro.

Questo perché se entro al 75% del nominale, puntando al rimborso al 100% del nominale avrò ricostruito il capitale. Diversamente, per un costo superiore del certificato da acquistare, avrò necessità di incrementare il capitale per avere il medesimo risultato.

Altro importante filtro è il buffer barriera. Indicativamente l’ideale sarebbe impostare questa ricerca con un buffer barriera superiore al 25%, al fine di non assumersi un rischio eccessivo e di sfruttare anche solo un andamento laterale dei sottostanti grazie alla componente temporale. Non lo abbiamo specificato prima, è ovvio che strategie recovery più congeniali sono strutturate sempre su certificati che abbiano almeno una vita residua indicativa di 3 anni, questo se non si vuole puntare troppo sulla direzionalità dei sottostanti.

Sul CED|LAB Pro sono stati appositamente creati due filtri. Un Recovery 65%, che va a filtrare prodotti con base di partenza una loss del 55% e una ricerca predefinita chiamata Recovery 75%, per puntare ad un recupero del capitale nell’ordine del 33%.

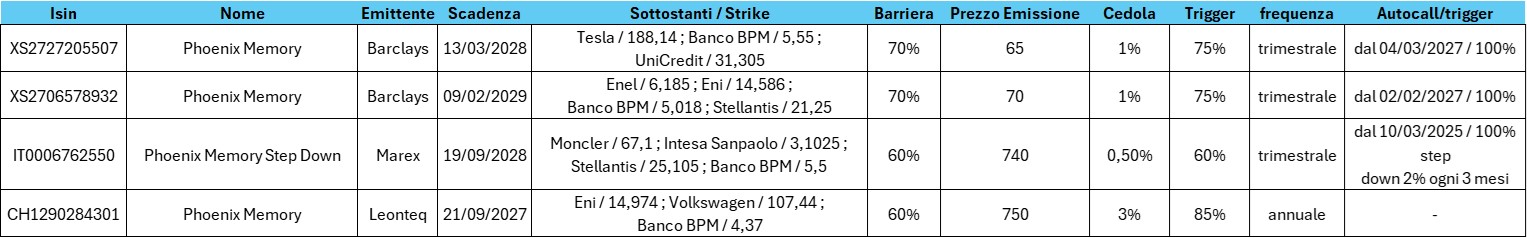

Utilizzando il primo filtro, la ricerca trova 5 risultati e tra questi, scegliendo tra basket maggiormente qualitativi, spicca una nuova proposta firmata Barclays, ovvero il Phoenix Memory Recovery (Isin XS2727205507) che lega le sue sorti ad un basket a tre sottostanti composto da Banco BPM, UniCredit e Tesla, quest’ultima attuale worst of. Emesso e attualmente scambiato a 65 euro su 100 euro nominali, il certificato è in grado di pagare un premio trimestrale dell’1% vincolato ad un trigger del 75% e di rimborsare anticipatamente alla scadenza a partire da marzo 2027. Barriera a scadenza posizionata al 70%. Di fatto questa proposta, che è la cartina di tornasole di come la situazione sui recovery nati e progettati per l’uso sia nettamente migliorata rispetto al passato, consente calcolatrice alla mano di mettere a segno un potenziale 76,45% alla scadenza in considerazione del differenziale tra nominale e prezzo di acquisto a cui vanno aggiunte anche le cedole periodiche. Da evidenziare che per l’obiettivo non è richiesto alcun incremento di valore dei sottostanti, ma solo la tenuta della barriera, il tutto ovviamente allungando la scadenza essendo una proposta a scadenza marzo 2028 con prima data di autocall un anno prima. Agendo sulla leva della durata, dei dividendi (in particolare su Banco BPM), sulla volatilità di Tesla e sulla scarsa correlazione delle componenti del basket, si arriva alla strutturazione di un prodotto unico nel suo genere per questa entità di recovery.

Con le medesime finalità in termini di esigenza di recovery troviamo anche un secondo Cash Collect Memory firmato Barclays (Isin XS2706578932) con basket totalmente composto da titoli italiani (Eni, Enel, Banco BPM e Stellantis), il che potrebbe rappresentare a prescindere una valida soluzione di investimento a prescindere dalle potenzialità “recovery”. Il certificato scambia a 67,58 euro con il duo Eni/Enel sotto strike dell’1%. Barriera 70%, scadenza 2029, cedole trimestrali dell’1% a trigger 75% completano le caratteristiche in termini di payoff, con l’opzione autocall che interviene dalla prima rilevazione del 2027 (trigger fisso al 100%). Anche in questo caso il potenziale recupero a scadenza sarebbe di un +77,57% complessivo in un contesto di lateralità.

Passiamo ora alla fascia leggermente superiore, con Recovery 75%. Ha da poco abbandonato questo cluster la proposta a nostro avviso più interessante, complice anche i rialzi dei sottostanti. Emessa a 740 euro oggi scambia a 782 euro ma rimane decisamente interessante per l’uso, soprattutto considerando il potenziale rimborso anticipato già dopo il primo anno. Si tratta del Phoenix Memory Step Down di Marex (Isin IT0006762550) agganciato ai titoli Moncler, Intesa Sanpaolo, Stellantis, Banco BPM. Si acquista attualmente a 782 euro con basket ad oggi tutto positivo da strike. Tra le caratteristiche vi sono la cedola trimestrale dello 0,5%, la barriera capitale al 60% e la prima finestra autocall al 19 marzo 2025 con trigger 100% e subito decrescente del 2% ogni tre mesi. Certificato nato sotto la pari, quindi utile per idee di switch to recovery, ma finestre autocall interessantissime per provare a chiudere l’operazione già nel breve termine. Per chi ha esigenze temporali di questo tipo è il certificato sicuramente più adatto allo scopo.

Sotto la lente in questa seconda tipologia di ricerca troviamo anche il Phoenix Memory firmato Leonteq (Isin CH1290284301) scambiato attualmente a 755,80 euro e legato ad un basket diversificato composto da Eni, Volkswagen e Banco BPM. Cedola del 3% annua a trigger 85% con effetto memoria e protezione a scadenza del capitale per rivedere i 1000 euro nominali alla scadenza di settembre 2027 vincolata alla tenuta del 60%. Lo scenario laterale in questo caso vale un +48,19% complessivo.

Fonte CedLab