Il nuovo piano industriale ha lasciato più dubbi che risposte: l’indebitamento rimane elevato, il mercato non gradisce. Il CEO Labriola (controcorrente) accumula azioni.

Articolo del 22/03/2024 10:23:12 a cura della redazione

Delle ex controllate statali Telecom Italia (più di recente ridenominata Gruppo TIM) resta probabilmente l’ultimo nodo ancora irrisolto della grande era delle privatizzazioni degli anni Novanta. Tutte le altre società figlie di quei tempi sono infatti attualmente il fiore all’occhiello del nostro listino, generando costantemente utili e pagando ricchi dividendi per i propri azionisti (e per le casse dello Stato): non possiamo non citare Enel, Eni e soprattutto Poste Italiane, che da vecchio “carrozzone pubblico” presenta attualmente numeri e marginalità invidiabili. E se più di recente sembrerebbero essere state sistemate le grane Montepaschi (grazie a corposi aiuti di Stato, con il benestare del regolatore europeo) e Saipem, la questione Telecom Italia rimane tuttora parzialmente irrisolta, tra una redditività che fatica a decollare ed uno stock di debito che rappresenta un fardello troppo ingombrante da sopportare, specialmente con la fine dell’epoca dei tassi zero.

TRA LEVERAGED BUYOUT E MARGINALITA’ (SEMPRE PIU’) RISICATA

La situazione settoriale di certo non aiuta, con gli operatori europei delle telecomunicazioni che continuano a pressare (finora senza risultati) il commissario Antitrust europeo Vestager lamentando la necessità di favorire un consolidamento nel mercato europeo degli operatori Telco, a causa di condizioni concorrenziali eccessive e di margini ridotti all’osso. A mettere il carico su una situazione macrosettoriale già di per sé non facile, vi è dunque un indebitamento eccessivo e non più sostenibile. Ma perché Telecom Italia è una società storicamente così indebitata? Le ragioni sono da ricercare proprio a cavallo tra gli anni Novanta ed i primi Duemila, quando (1997) Telecom fu privatizzata dal governo Prodi con il fine di “fare cassa” e mettere a posto i conti per consentire l’ingresso dell’Italia nell’euro: le azioni della società (all’epoca redditizia e priva di debito) furono collocate sul mercato a 10.902 lire. Solo due anni dopo, una cordata di imprenditori (i “capitani coraggiosi”) con a capo Roberto Colaninno lanciarono, tramite la Tecnost, una controllata di Olivetti, una complessa operazione di OPA su Telecom, finanziata tramite un abbondante ricorso al capitale di debito. Già nel 2001, i capitani coraggiosi incassarono la plusvalenza, vendendo le proprie quote a Pirelli e a Marco Tronchetti Provera (che fecero ulteriore ricorso al debito per l’acquisizione); nel 2003, il recepimento nell’ordinamento italiano del leveraged buyout consentì quindi la fusione tra Olivetti e Telecom Italia, con i debiti della controllante che furono così accollati alla stessa Telecom (l’indebitamento netto passò da €18 mld a €33 mld tra il 2002 ed il 2003). Gli anni successivi hanno poi visto il passaggio del controllo da Pirelli al consorzio Telco (2007), alla spagnola Telefonica (2014), per arrivare alla scalata di Vivendi (2016) e al fondo Elliott (2018); gli unici comuni denominatori di una gestione piuttosto discontinua furono il permanere di un debito elevato unito al costante calo dei ricavi e ad una marginalità ridotta all’osso a causa di un mercato sempre più competitivo ed affollato di nuovi operatori low cost (come Iliad dal 2018). Da qui la necessità di abbattere una volta per tutte l’indebitamento, anche valutando azioni drastiche come lo scorporo e la vendita della rete al fondo KKR, il cui signing dell’operazione è stato effettuato lo scorso novembre e che dovrebbe perfezionarsi a metà 2024, salvo eventuali strascichi legali.

I CONTI DEL 2023

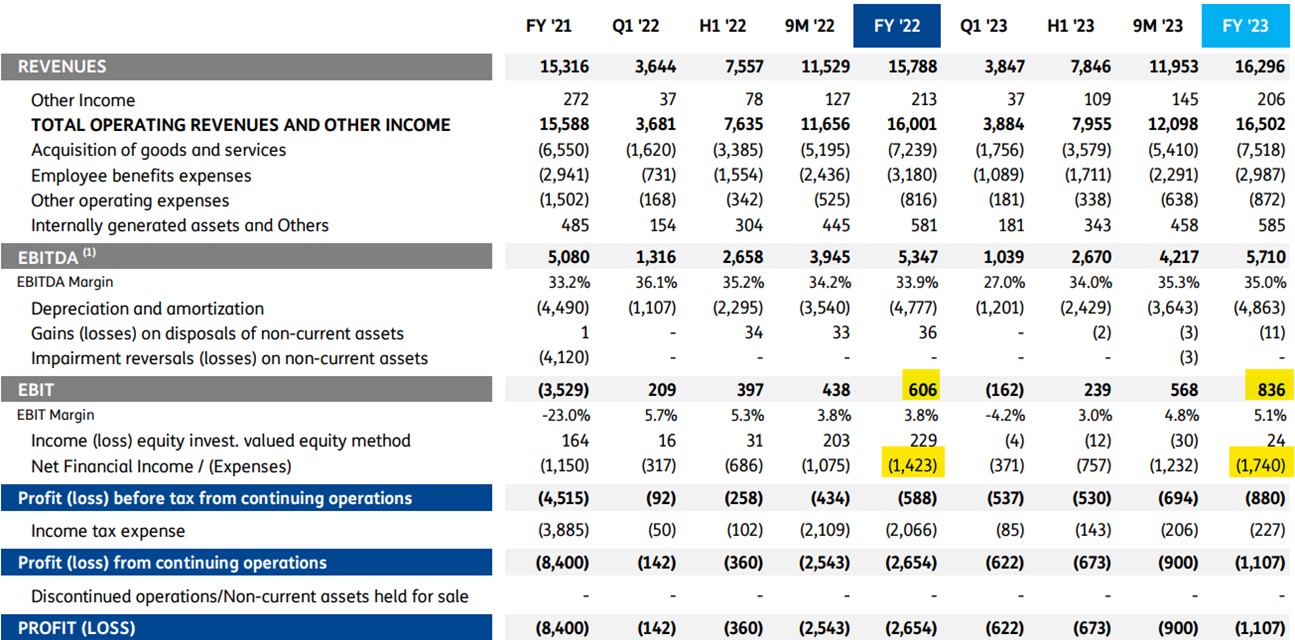

Il 6 marzo TIM ha presentato i risultati relativi all’esercizio 2023, evidenziando progressi sul fronte della riduzione dei costi operativi: se i ricavi sono cresciuti del 3,2% su base annua a €16,3 mld, i costi operativi sono avanzati appena dell’1,4%, con l’EBITDA margin che è quindi passato dal 33,9% al 35%. Parallelamente, l’EBIT è cresciuto da €606 mln a €836 mln, confermando però una marginalità decisamente ridotta (margine rispetto ai ricavi pari a poco più del 5%). Risultato operativo in ogni caso non sufficiente a coprire gli oneri sul debito, che ammontano per l’anno appena passato ad €1,74 mld, poco più del doppio del margine generato da Telecom; da qui l’evidente necessità di ridurre la leva finanziaria, attualmente non sostenibile dalla società. Alla fine, la perdita di esercizio è risultata pari ad €1,1 mld, in riduzione rispetto ai €2,6 mld del 2022, principalmente grazie alle minori imposte sul reddito. Il debito netto si è mantenuto stabile a €25,6 mld (€20,3 mld dopo le componenti di leasing).

Fonte Bloomberg

“FREE TO RUN”

Se la perdita di esercizio era ampiamente attesa dal mercato, i fari erano tutti puntati sulla presentazione del nuovo piano industriale “Free to Run”, ad evocare una TIM finalmente libera di correre senza il fardello del debito (e senza rete). Il gruppo è stato riorganizzato in tre entità: TIM Consumer (che concentra al proprio interno tutte le attività commerciali fisso e mobile nel mercato retail Consumer e Small and Medium Business), TIM Enterprise (che include tutte le attività commerciali, le digital companies Noovle, Olivetti e Telsy e gli asset relativi ai data center) e TIM Brasil. La quarta entità “NetCo” è stata quindi scorporata ed è in fase di cessione al private equity KKR. I target forniti dal management nel nuovo piano non possono di certo essere definiti pessimisti: i ricavi sono visti nel 2026 a €15,7 mld, implicando un CAGR pari al 3% circa rispetto ai ricavi pro-forma (cioè escludendo il contributo di NetCo); ma la sfida vera e propria è quella sull’EBITDA, visto in crescita a €4,4 mld nel 2026, ipotizzando un CAGR pari all’8% rispetto ai €3,5 mld del 2023 pro-forma. Il management (che finora si è dimostrato in grado di centrare i target forniti al mercato) fa affidamento sull’efficientamento dei costi, grazie allo snellimento della struttura organizzativa, per raggiungere una marginalità più soddisfacente. Ma il vero nodo che non ha convinto gli analisti e che ha innescato le copiose vendite sul titolo (dall’inizio della call con gli analisti le azioni sono precipitate dal -9% al -24%) è quello sul debito: considerando il deleveraging per €14,2 mld grazie alla cessione di NetCo ed il debito netto after lease a fine 2023, ci si attendeva un indebitamento netto intorno ai €6,1 mld. Tuttavia, andando a moltiplicare l’obiettivo di leverage di fine 2026 (1,6x-1,7x) per l’EBITDA atteso, si ottiene una forchetta compresa tra €7 mld-€7,4 mld: non certamente il massimo della chiarezza espositiva per un documento così importante ed atteso dal mercato. E infatti, una buona parte delle domande degli analisti durante la conference call si sono concentrate su questo punto, costringendo il CFO Adrian Calaza ad una nota chiarificatrice sull’evoluzione del debito a valle del CdA straordinario di domenica: “il Net Debt AL post cessione di NetCo su base pro forma è pari a €6.1 mld a fine 2023 ed è atteso a €7.5 mld a fine 2024, assumendo l’incasso a fine giugno 2024. La variazione è riconducibile alla gestione ordinaria (ovvero l’EBITDA AL al netto degli investimenti, gli oneri finanziari, l’andamento del NWC, le minorities di TIM Brasil e la componente tasse e altri oneri) e alla gestione straordinaria (ulteriore variazione di NWC per €0.7 mld e costi di separazione e altri price adjustment per €0.4 mld). il Net Cash Flow è atteso intorno allo zero e nel 2026 intorno a €0.5 mld. su base normalizzata, il Net Cash Flow è di circa €0.4 mld nel 2025 e €0.8 mld nel 2026”. Evidentemente non abbastanza per frenare lo scetticismo del mercato, che tra volumi anomali (nella giornata del 7 marzo è passato di mano il 13% del capitale di TIM) e prospettive non entusiasmanti ha emesso la propria sentenza negativa sul nuovo piano: con ogni probabilità, come evidenziato da Milano Finanza, “a Tim serve una strategia completamente alternativa a quella meramente liquidatoria su cui da anni si sono forsennatamente incaponiti il management e gli organi di vertice […]. In questi anni nessuno ha pensato all''azienda, ad una chiara prospettiva di sviluppo: con lo scorporo, Tim rimarrà un call center, un reseller commerciale della rete ceduta a Kkr, che offrirà condizioni uguali a tutti gli operatori.”. Ma la strada sembra ormai segnata per il maggiore gruppo italiano delle telecomunicazioni: non resta che affidarsi alla bravura del CEO Labriola, che nel frattempo ha acquistato 500.000 azioni ad un prezzo medio di 0,2036 euro.