Tenaris sul trend di una domanda resiliente

Articolo del 12/04/2024 14:58:40 a cura della redazione

Overview Società

Tenaris è una società attiva dal 2002 nell’attività di produzione e vendita di tubi e servizi per l’esplorazione e la produzione di petrolio e gas naturale. Tenaris ha avuto origine nel 2002, quando il gruppo italo-argentino Techint (maggior produttore di acciaio dell'America Latina e uno dei primi trenta al mondo) raggruppò tutte le attività relative alla produzione di tubi di acciaio, creando il marchio Tenaris da affiancare a quelli preesistenti. Tra le società confluite in Tenaris vi sono l’italiana Dalmine, l’argentina Sidelca ed altre società tra Argentina, Brasile, Venezuela e Giappone. Il ciclo produttivo della società parte dalla produzione dell’acciaio, passando per la manifattura dei tubi, al trattamento termico ed alla rifinitura degli stessi. Tenaris presenta inoltre un network di ricerca e sviluppo finalizzato ad incrementare la qualità del portafoglio prodotti e migliorare i processi produttivi. Tenaris serve mercati in 25 paesi nel mondo, impiegando 23 mila dipendenti e producendo ogni anno 7,8 milioni di tonnellate di tubi in acciaio. La società è incorporata in Lussemburgo ed è controllata al 60% da una società fiduciaria riconducibile a Paolo Rocca, nipote di Agostino, fondatore del gruppo Techint.

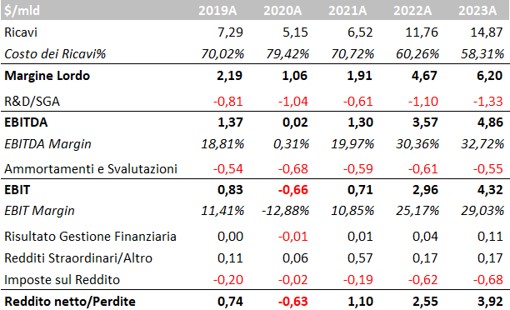

Conto Economico

Se il 2022 di Tenaris è stato eccezionale, il FY2023 è andato ancora oltre, chiudendosi con ricavi ancora in forte crescita a $14,8 mld (+26,4% y/y, +104% vs 2019) grazie ai prezzi che hanno raggiunto valori eccezionali nelle Americhe (cominciando a tornare nella norma nella seconda metà dell’anno) e all’elevato livello di consegne in Argentina. I margini sono di conseguenza ulteriormente migliorati, con i costi operativi scesi dal 60,3% al 58,3% dei ricavi (sebbene cresciuti in termini unitari) e l’EBITDA margin si è espanso al 32,7% (EBITDA pari a $4,9 mld, record per Tenaris). L’EBIT si attesta sopra i $4,3 mld, in forte incremento rispetto ai $3 mld del FY2022; l’EBIT margin è salito ad oltre il 29%, più che raddoppiato rispetto al livello medio degli ultimi anni (2020 escluso). La gestione finanziaria impatta in modo poco significativo, in virtù del ridotto stock di debito, mentre il tax rate è pari ad appena il 15,7%. Il reddito netto è poco al di sotto dei a $4 mld (+53,7% y/y).

Fonte Bloomberg

Business Mix

Tenaris è organizzata in un unico segmento di business («Tubes»), riportando una divisione del fatturato unicamente in termini geografici: la maggior parte dei ricavi è generata in Nord America (52,2%), seguita dal Sud America (22,8%). Complessivamente le Americhe rappresentano dunque quasi l’80% del fatturato di Tenaris; quote minori derivano da Medio Oriente, Africa ed Asia Pacifico (17,1%) ed Europa (7,9%).

Fonte Bloomberg

Fonte Bloomberg

Indici di Bilancio

La posizione finanziaria netta di Tenaris è negativa (cassa disponibile superiore al debito netto) ed attualmente pari a $3,3 mld, in forte miglioramento rispetto ai $810 mln del 2022. La sostenibilità del debito netto è confermata dall’interest coverage ratio, pari ad oltre 40. Tutto ciò grazie ad una generazione di flussi di cassa operativi eccezionale nel FY2023 ($4,5 mld), oltre il 30% dei ricavi. Anche per questi motivi, il management ha deciso di incrementare il dividendo a 60 cent per azione, che va ad aggiungersi al programma di buyback iniziato a novembre.

Fonte Bloomberg

Market Multiples

Tenaris presenta multipli di mercato inferiori rispetto agli ultimi 5 anni, probabilmente a causa di risultati difficilmente replicabili in futuro o comunque di ritmi di crescita degli utili che tenderanno a decrescere. Il P/E forward sugli utili del 2025 è pari a 9,5x, ben al di sotto della media degli ultimi quattro anni del titolo (13,6x). Dal lato asset, più allineato il multiplo EV/Sales è pari a 1,9x, in linea con la media del titolo.

Fonte Bloomberg

Consensus

Il consensus da parte degli analisti è generalmente positivo, con 9 giudizi buy, 6 hold e 2 sell, con target price medio a 12 mesi fissato a 20,01 euro. I giudizi più recenti sono attribuibili a Intesa Sanpaolo (21,8 euro, buy), Equita (18 euro, hold), TD Cowen (21 euro, buy), Intermonte (19 euro, outperform) e Barclays (22,5 euro, overweight).

Fonte Bloomberg